Locataire ou propriétaire chacun est un jour confronté à des difficultés financières. Cela est d’autant plus vrai lorsque plusieurs crédits ont été contractés. En effet, si vous avez réalisé un prêt à la consommation pour l’acquisition d’un bien immobilier ou un crédit à la consommation pour l’aménagement ou la rénovation de votre logement, vous devez rembourser aujourd’hui des mensualités qui vous paraissent bien trop importante par rapport à votre budget. D’une part, le cout de la vie a augmenté tandis que le revenus n’ont fait que stagner et d’autre part, il faut savoir que les taux rachat de crédit ont largement diminué au cours de ces dernières années et pourrait donc offrir certains avantages. Le taux de crédit est un pourcentage qui permet de calculer le cout réel d’un crédit contracté.

Avant toute chose, il faut savoir que l’état fixe lui-même les taux maximum à ne pas dépasser pour tout emprunt. Si l’on prend par exemple le taux d’un crédit à la consommation, il ne doit pas dépasser 21,47% pour un emprunt inférieur à 1524 €, 8,03% pour un prêt supérieur à 1524€ et 19,53% pour un crédit revolving. Si un organisme vous propose un taux de crédit supérieur à ceux indiqués ci-dessus, il s’agit alors d’un taux d’usure. C’est l’article L313-3 du code de la consommation qui définit précisément le taux d’usure : « Constitue un prêt usuraire tout prêt conventionnel consenti à un taux effectif global qui excède, au moment où il est consenti, de plus du tiers, le taux effectif moyen pratiqué au cours du trimestre précédent par les établissements de crédit pour des opérations de même nature comportant des risques analogues, telles que définies par l’autorité administrative après avis du Comité consultatif du secteur financier. »

Pour connaitre le meilleur taux en rachat de crédit, il convient donc dans un premier temps de s’informer quant à la législation en vigueur au moment de la contraction du prêt. Avant cela, il est nécessaire de faire un état de votre situation actuelle en récapitulant les différents prêts contractés et leurs différentes caractéristiques. En fonction, de chacun de ses prêts, il faudra donc s’intéresser à la durée du ou des crédits contractés, de leur montant et bien entendu des taux utilisés lors de leur contraction. C’est donc en comparant les taux utilisés pour vos anciens crédits avec ceux qui sont actuellement possible sur le marché pour savoir s’il est avantageux pour vous de profiter d’un rachat de crédit ou non.

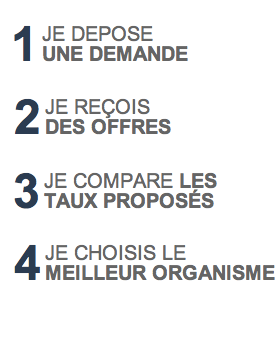

Afin de vous simplifier le calcul de rentabilité d’une telle opération, financière, Monrachat.fr vous propose une étude gratuite de votre situation. En effet, c’est en fonction de plusieurs indices que les courtiers de Monrachat.fr vont pouvoir analyser votre dossier de demande de rachat de crédit et vous proposer une solution adaptée à vos besoins en fonction des taux rachat de prêt actuels. Rappelons qu’un courtier n’est qu’un intermédiaire lors d’une opération financière. En l’occurrence, si vous souhaitez contracter un rachat de crédit, aucun courtier ou établissement bancaire ou financier ne pourra exiger aucune somme d’argent avant finalisation de votre prêt. En effet, aucune personne morale ou physique ne pourra percevoir une rémunération avant signature d’un contrat de prêt. Les avantages que présente l’étude de votre dossier par un courtier sont multiples. D’une part, les courtiers sont spécialisés dans le domaine du crédit et pourront vous aider à constituer un dossier irréprochable. D’autre part, ce sont des acteurs qui maitrisent parfaitement le marché du crédit et connaissent donc les meilleurs taux en rachat de crédit. Ils pourront donc vous proposer les solutions le plus avantageuses en fonction de votre situation.